比特币在数字货币世界中出现已经10年了,已经形成了一个非常独特且富有魅力的数字货币交易市场。 当然,在传统金融界看来,10年只是一瞬间,转瞬即逝。 数字货币还处于起步阶段,自然还没有关于数字货币经济学的令人信服、令人信服的理论。

于是研究人员开始利用经过市场数十年考验的传统金融理论来测试数字货币。 其中最著名的是有效市场理论(EMH)。 有效市场假说是现代金融的基石。 有效市场假说由尤金·法玛(Fama)于1970年深化提出,法玛因此获得诺贝尔经济学奖。

有效市场理论和假说

EMH认为参与市场的投资者足够理性,能够对所有市场信息做出快速、合理的反应。 该理论认为,在一个规律健全、功能良好、透明度高、竞争充分的股票市场中,一切有价值的信息都已及时、准确、充分地反映在股票价格走势中,包括企业当前和未来的价值,除非出现以下情况:是一种市场操纵,否则投资者将无法通过分析过去的价格获得高于市场平均水平的超额利润。

有效市场假说是当前金融学术界关于金融资产定价和股市波动逻辑的代表性理论之一。 由有效市场假说演变而来的有效资本市场假说有三种形式:

一是弱式有效市场假说(Weak-Form)。 该假设认为,当弱形式有效时,市场价格已充分反映了过去所有历史证券价格信息,包括股票的交易价格、交易量、卖空金额、融资金额等。推论是,如果弱形式有效市场假说成立,股票价格的技术分析将失去作用,而基本面分析也可能帮助投资者获得超额利润。

第二种是有效市场假说的半强式(Semi--Form)。 该假设认为,价格完全反映了有关公司经营前景的所有公开信息。 这些信息包括交易价格、交易量、盈利信息、盈利预测、公司管理状况以及其他公开披露的财务信息。 如果投资者能够快速获得这些信息,股价应该会迅速做出反应。 得出如下推论:如果半强有效假设成立,市场中基本面分析的运用将无效,内幕信息可能会获得超额利润。

第三种是有效市场假说的强形式(-Form)。 有效市场假说的强形式认为,价格充分反映了有关公司运营的所有信息,包括公开或内部未披露的信息。 得出如下推论:在强式有效市场中,没有任何方法可以帮助投资者获得超额利润,即使是基金和内部人士。 也就是说,市场完美地反映了所有内部和外部信息,庄家无法通过任何手段赚取信息不对称带来的超额利润。

最常见的弱式有效市场假说已经在所有主要类型的金融资产上进行了深入的测试和讨论,因此学术界开始想用弱式有效市场假说来检验数字货币市场是否是有效市场。

主流数字货币市场是否疲弱有效?

第一类经济学家认为,数字货币的主流货币市场是弱有效的或逐渐变得弱有效的。

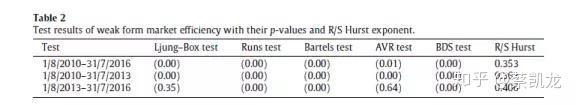

(2016)他们根据2013年到2016年比特币的回报率,使用多种计量经济学统计方法得出比特币市场非常无效的结论,但发现如果将样本划分为时间段,比特币市场就会变得越来越高效,甚至在数据样本中较晚出现有效市场,因此可以得出比特币市场正在变得更加高效的结论。

Wei(2018)在此基础上做了更多改进:将数据周期扩大到最新的2017年; 将研究对象从比特币扩大到400多种其他数字货币; 研究流动性和市场有效性。 关系。 魏的研究结果表明,“比特币市场变得越来越高效”的预测可以得到新数据的支持。 大多数替代数字货币()都不是有效市场。 主流货币的流动性越强,其市场的效率就越高。 ,波动较小。 魏解释说,这主要是无风险套利交易的结果。 (2018)使用了更先进的模型,采用了蒙特卡罗和可变时间窗( )方法,也证明了大多数时候,比特币市场是弱有效的。

(2017)使用滑动时间窗口( )方法动态研究市场效率。 他认为,这可以更好地反映比特币市场随着时间的推移的有效性,并随着市场的发展而不断提高。 通过滑动时间窗口的方法,我们还研究了比特币价格(Daily)和收益的每日波动是否具有长期记忆惯性(Long Term)。 他发现,比特币价格相对于每日收益的每日波动并不是随机的,而是表现出很强的趋势效应。

上述观点至少认为数字货币市场在某种程度上是有效的。 但第二类经济学家则持不同观点。

Chu & (2017) 在研究了 2010 年至 2017 年 BTC/USD 和 BTC/CNY 两个特定市场后,认为市场大多数时候都是无效的,尤其是当价格泡沫上升和泡沫破灭时。 ,只有在价格稳定阶段才显示出有效性。

谢赫等人。 (2018)研究了比特币市场在监管变化或其他外部市场因素后的适应性表现( ),得出的结论是比特币市场不是纯粹随机的,而是具有一定的记忆惯性并表现出自回归。 性别。 这表明监管或外部市场因素的巨大变化将对比特币价格产生长期而深远的影响。 他因此得出结论,由于比特币市场不是一个有效市场,并且具有很强的记忆惯性,各国的比特币市场是相互关联的。 也就是说,任何一个国家对本国的监管都会通过市场的联动传导到全世界,而且这些效应都会有记忆,也就是这些效应会持续一定的时间。 这有助于交易者确定如何进行跨境套利交易。 Cheah用测量结果证明,比特币市场具有明显的系统记忆( )惯性,因此是一个中高效率的市场。

(2018)比较了比特币市场与股票、黄金和外汇市场在长期记忆(Long-)和市场效率方面随时间变化的差异。 他使用市场无效率测量方法(MDM)(Wang et al., 2009)得出结论:比特币是效率最低的市场,而股票相对有效。 无效的原因是比特币市场缺乏监管。 比特币市场的价格具有长期记忆惯性,这意味着投资者可以根据比特币的历史表现来预测未来的价格趋势并从中获利。

韭菜的等级制度与消亡

研究数字货币市场是否高效具有重要的现实意义。

如果第一类经济学家的研究结论是正确的,即比特币市场越来越高效,最终我们将不需要用技术手段来预测比特币的涨跌。 最便捷的投资方式就是直接购买比特币指数。

近期,不少交易所开始推出数字货币指数基金,但交易量并不算太大,市场似乎并不买账。 当然,最不买账的是美国证券交易委员会(SEC)okx欧易交易所,该委员会在三年内多次拒绝了比特币ETF的申请。 原因很简单:比特币市场不是一个有效市场,市场不透明,可能被操纵。 SEC 希望通过 ETF 保护投资大众不被像韭菜一样被切断。

事实上,在有效市场中,韭菜是不存在的。

币圈流传着一条有趣的“韭菜级收割链”:普通数字货币投资者被项目方视为韭菜; 项目方被交易所当作韭菜对待; 交易所被市场行情或突发政策视为韭菜,受到严格监管。 。 在强大的有效市场中,技术分析、基本面分析、内幕消息都失去了效力,币圈再也没有韭菜了。

然而,股票市场无法达到强有效市场,因此我们不期望数字货币达到强有效市场阶段。

另一类经济学家研究数字货币市场低效率的研究成果对于数字货币行业尤其是数字货币的量化投资具有重要的指导意义。

例如,市场效率低下会带来跨市场的无风险套利机会。 此类机会在2017年至2018年下半年大量出现。这期间,套利操作频繁,业内被称为“搬砖”的公司和团队如雨后春笋般涌现。 随着市场越来越成熟,从2018年下半年开始,交易已经没有利润了。 原因是越来越多的交易者,尤其是来自传统对冲基金的交易者加入了数字货币套利交易市场。 ,使得整个数字市场流动性更强,套利空间逐渐被压缩。

再比如,有学者认为数字货币尤其是比特币具有很强的记忆效应。 也就是说,比特币的历史价格对未来的价格影响很大。 因此,在量化数字货币投资策略中,趋势投资应该是最赚钱的策略之一。 学者对政策打击下数字货币市场有效性的研究可以作为量化数字投资风险管理策略的重要参考。

当然,对数字货币市场的研究仍处于早期阶段,还有大量未知领域值得经济学家进一步探索:

首先,有效市场假说在新数据下的表现值得进一步研究。 尤其是2018-2019年之后,数字货币市场处于熊市,波动性大幅下降。 预计市场将呈现出更多的弱式有效市场特征,甚至可能成为无效率市场。 这些转变的原因是什么?

第二,未来数字货币市场是否有可能变得越来越高效? 其内在逻辑是什么?

第三,各国政策的出台,特别是交易所合规合法后,会对数字货币的市场有效性产生什么影响?

第四是各个国家/交易所之间市场有效性的差异,以及各个市场有效性和流动性之间的关系。

理论上,数字货币市场远未达到有效市场的最低标准。 从目前行业现状来看,币圈依然无法杜绝割韭菜现象。

希望未来的研究人员能够拿出更好的研究成果,帮助监管机构和行业共同努力,让数字货币市场更加透明和有效。

行业越来越健康,韭菜自然也越来越少。

===参考资料:====

网友评论