尽管泰拉的死亡螺旋已经过去了一年,但雷暴蒸发的数百亿美元的影响并没有完全消除。

Terra USD(UST)的死亡螺旋和LUNA的崩溃粉碎了加密货币市场在2022年达到历史新高的希望,UST成为“高杠杆和欺诈链”中第一张倒下的多米诺骨牌,引发了无数加密货币交易机构和交易所崩溃,数十亿美元的资产在短短几天内化为乌有。

Terra 生态系统的许多早期支持者对完全去中心化的稳定币的概念很着迷。 尽管UST的机制最终被证明是不可持续的,但也有人认为,DeFi领域需要一种去中心化、公平、可扩展的稳定币。

一年后,当我们反思时,我们问自己:“我们从科技大学的崩溃中学到了什么?” 以及“稳定币市场将何去何从?”

尽管去中心化稳定币暂时失宠,总市值仅为 94 亿美元,但更广泛的稳定币行业仍在继续巩固其产品与市场的契合度。 无论是作为熊市期间的交易媒介还是价值储存手段,当今的 DeFi 市场都离不开稳定币。

数据显示,目前稳定币总市值约为1304亿美元,其中USDT占比超过63.8%,USDC占比超过22.1%,BUSD占比3.98%。 显然,中心化稳定币目前垄断了绝大多数市场份额。

在稳定币赛道上,一方面,我们有算法稳定币,虽然是去中心化的,但很容易受到死亡螺旋的影响。 另一方面,我们有由中心化法定货币支持的稳定币,而基础资产则受到银行倒闭的威胁。 我们如何协调这一点?

在今天的文章中,我们将看看一些值得关注的新的去中心化稳定币项目。 这些新项目不仅提高了代币设计的抗脆弱性,而且有可能削弱 USDT 的主导地位。

曲线的

Curve 是 DeFi 首选的稳定币交易平台。

Curve自进入该领域以来就对市场产生了巨大影响。 无论是在 AMM 模型上创新稳定的资金池,还是通过投票托管架构和后续计量机制重塑代币设计,整个生态系统都建立在这个支柱上。

就像用户可以使用 Maker 用 ETH 铸造 DAI 一样,Curve 用户可以使用 Curve 上的资产(例如 ETH 及其衍生品)快速铸造。 通过新的贷款清算 AMM 算法(AMM 算法),Curve 打算改进 DAI 经验证的抵押债务头寸(CDP =“贷款”)稳定币设计。

以下是 ELI5 版本,解释了为什么清算可以比传统设计有很大改进:

美国农业部

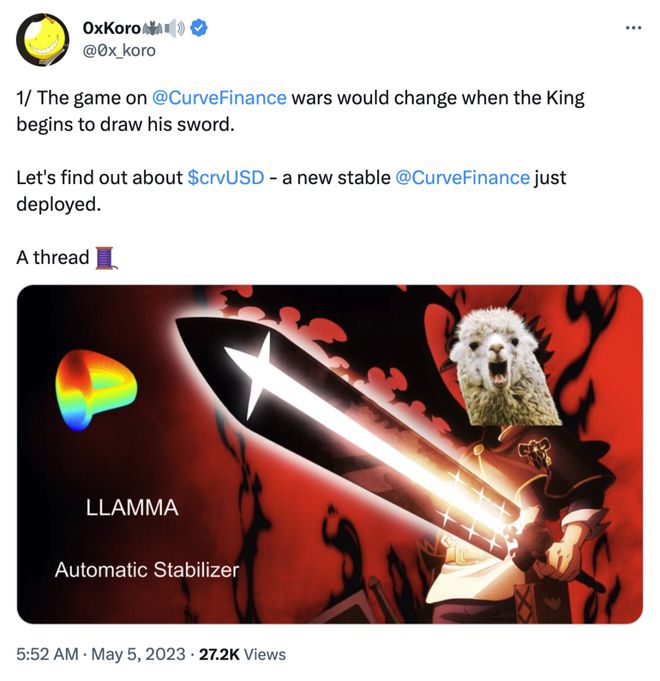

一家全链去中心化银行正在建设中——用户可以在 17 个 EVM 和非 EVM 区块链上借出、借入和铸造稳定币(USDO)——所有这些都不需要桥梁。 通过利用通用消息网络作为其全链基础设施,我们的目标是努力为多链的未来构建强大的稳定币。

USDO 是另一种使用网络 Gas 代币(如 ETH、MATIC 等)及其 LSD 作为抵押品的 CDP 设计。 除了简单的资金转账之外,全链借贷和杠杆也是可以的。 例如,您可以:

USDO 采用的 OFT20 V2 全链代币标准使其可以在 EVM 和非 EVM 兼容链上即时转移(通过铸造和销毁机制),无需任何中介,消除了滑点、等待时间和手续费。 有效提高USDO的市场效率和套利机会。

的

是基于以太坊和pxETH的新型稳定币,由. 它与美元挂钩,具有良好的流动性和透明度。

于四月份发布欧意交易所,其基本设计和背后的动机已被揭示。 本质上,它的目标是通过一个名为 RPC 的私有 RPC 为用户提供优质的以太坊区块空间,该 RPC 将交易数据从 dApps/钱包发送到区块链。

与使用默认的 RPC 进行事务不同,使用 RPC 具有一些优点:

首先,它具有更好的流动性和交易速度,能够更好地应对市场波动,这得益于以太坊和pxETH的支持。 其次,它具有更高的透明度,因为它采用分布式账本技术,所有交易都可以公开记录和验证。 最后okx,由于与美元挂钩,可以为投资者提供相对稳定的储蓄工具,降低投资风险。 此次推出代表了稳定币市场的新时代,可以为投资者提供更好的选择和机会。

稳定币未来趋势是超额抵押

如今,大多数去中心化稳定币项目如FRAX、sUSD、USDD都放弃了算法设计,转向超额抵押。 再次出现UST式死亡螺旋的可能性越来越小,这也说明稳定币超额抵押是未来的趋势。 随着技术和市场的不断发展,稳定币的未来应该更加稳健和可靠。

总体来说,相比中心化稳定币,DeFi 用户还是更喜欢使用完全有链上资产支持的去中心化稳定币。 无论未来是由 USDO、FRAX、RAI 还是其他去中心化稳定币主导,我们相信都比主导要好。

*本文整理自海外,仅供信息分享,不提供投资建议。

网友评论