USDT作为目前主流交易所的基础稳定数字货币,已成为投资者常用的价值存储手段之一;其日均市场发行量仅次于比特币,超过20亿美元的市值令其他资产和从业者对其垂涎,试图在这个供应量仅占全球市值1%的早期市场中抢占先机。

在此背景下,稳定的加密货币开始增多,市场也逐渐兴起。为了让大家更清晰的了解市场情况,(ID:)通过调研和分析稳定币的特点,整理出了目前的稳定币以及它们的主要种类。下面我们就从稳定币的概念开始,进行详细的讲解。

本质上,稳定币是价格水平相对稳定的数字货币。

稳定加密货币()其实就是价值相对稳定的数字货币。由于底层技术基于区块链,稳定币具有与其他加密货币相同的属性,如不可篡改、可扩展、安全性等,可以作为其他加密货币之间的交换媒介和记账单位。此外,由于价格相对稳定,投资者在投资过程中可以利用稳定币实现有效的数字资产管理,从而降低持币导致资产大幅下跌的风险。

除了金融属性,稳定币在区块链应用中也将发挥重要作用。相较于比特币等价格波动较大、容易被视为资产的加密货币,稳定币拥有更高的市场流动性,有利于区块链应用内社区和通证经济模型的建立。

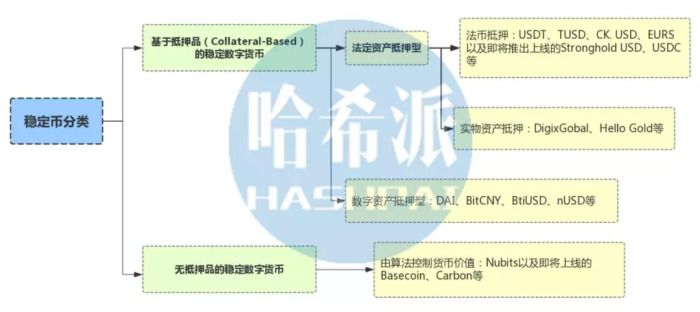

为了实现币值的相对稳定,稳定币一般会直接与黄金、法定货币等具有稳定价值的资产挂钩,使得货币的单价代表一定的购买力。如果按照稳定币背后的资产抵押类型进行分类,我们可以将稳定币分为两类:锚定法定货币或数字资产的资产抵押型,以及受算法控制的非资产抵押型。

基于法定资产的稳定数字货币

原图来自:

在资产型或抵押型稳定数字货币中,直接挂钩法币是最简单、最直接、最常见的做法。这类稳定币以资产储备为后盾,拥有等值锚定货币,模型简单易懂,流程直观,保证用户持有的货币可以按比例兑换回法币,该类型的代表就是最成功的USDT。

① 公司发行的USDT

官方网站:

发行:由在马恩岛和香港注册的公司于2015年2月发行,是一种基于区块链和Omni Layer协议的加密货币

主要团队成员:首席执行官 Jean-Louis van der Velde 和首席战略官也在交易平台上担任同样的职务

上线平台:Okex、火币等40多家交易所,近半数交易所日交易量超1亿美元

发行量:初始代币总量约9万USDT,随后增发80余次,至今共发行约30亿枚代币,总发行量24亿USDT;2018年上半年日均交易量达22亿美元,环比增长300%

USDT,即美元,是该领域稳定币的先例。这种数字货币直接锚定美元,由运营商通过中心化 1:1 抵押发行。理论上,用户每购买一个 USDT 代币,公司账户就会增加一美元资金;反之,当用户需要将其兑换回美元时,对应的代币就会被自动销毁,并向用户收取 5% 的手续费。

它最先被用作交易所的入金工具,随后迅速获得市场和各大交易所的认可;目前已发展成为全球市值第九、日交易量第二大的数字货币。然而,在背负这些光环的同时,USDT 也背负了不少骂名。首先,人们对其高度中心化的管理方式存有疑虑,如暗箱操作、超发、币价是否与美元等值等;其次,部分银行账户被冻结引发的市场信任危机,以及相关纠纷引发价格波动加剧的现象。

不过,在其他稳定币发展起来之前,USDT 仍将占据市场主导地位。值得一提的是,今年年初,有消息称,将在以太坊区块链上创建分别与欧元和日元挂钩的 EURT 和 JPYT,并将与 ERC20 代币标准兼容。

② 平台创建

官方网站:

发行:由一家位于加州斯坦福的初创公司于2018年3月创建,是一种基于ERC20代币标准的数字货币。

融资情况:2018年6月,公司完成2000万美元战略轮融资,投资者包括丹华资本、GGV纪源资本、硅谷知名风投公司、真格基金等。

团队主要成员:Danny An,CEO,曾就职于人工智能公司数据专家,曾就职于普华永道担任产品经理;,CTO,曾就职于谷歌担任机器学习工程师

著名顾问:对冲基金首席投资官阿里·保罗;高盛前副董事长约翰;高盛前董事总经理、分析师比尔·沃尔夫

在线平台:币安(占交易量的 80% 以上)、Bitso、IDEX、Kuna、Kyber、Upbit 和其他印度交易所

流通情况:2018年Q2日均交易量为814万美元,累计市值增长约783个百分点。

与USDT的发行模式类似,投资者可以按照1:1的比例获得TUSD或赎回USD。但不同的是,TUSD的储备情况更加透明,因为它引入了信托账户来管理美元资产,并承诺定期公布第三方会计师事务所的审计报告和账户的美元余额;这让TUSD得到了法律保障,保证了充足的美元储备和严格的KYC/AML验证。

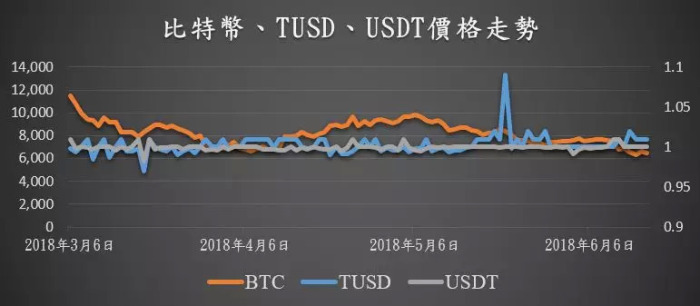

图片来源:

不过,保证1:1汇率、足额美元储备并不一定能保证TUSD价格的稳定。自今年3月正式交易以来,其价格波动幅度明显高于同期USDT,在币安上线币安交易平台的5月16日当天,TUSD价格上涨逾1.3美元。虽然短短半日内TUSD与美元脱钩的现象有所缓解,价格此后也一直维持在1美元左右;但外界对TUSD的流动性仍存在质疑。分析人士认为,由于TUSD奉行独立托管,团队本身并没有足够的资金储备和做市政策,在特殊情况下无法及时应对和调整市场情况。

另外值得注意的是,TUSD是基于以太坊智能合约的代币,除了与美元兑换时需要支付手续费外,在以太坊钱包之间转账时还需要支付ETH网络内的交易费用。

③CK集团推出CK.USD

相关网站:

发行:由加拿大上市公司Group全资子公司Crop.于2017年11月推出,是基于金融公链CNET的数字货币。

公司简介:CK Corp.于2016年4月在加拿大金融交易和报告分析中心注册并取得金融服务牌照。

团队主要成员:CEO王先生拥有十年国际财富管理和商业战略经验,加拿大温莎大学国际会计与金融MBA学位;COO郭罗宾,元宝币联合创始人;亚欧代表,曾就职于温德姆酒店集团、华为等。

合作伙伴:Aelf、QTUM、鸿雁资本、天风证券、钢牛集团、亚洲区块链基金等。

线上平台:温哥华加密货币交易所和BCEX均隶属于该集团,按日交易量计算,均位列全球前50名

流通量:2018 年第二季度的日均交易量为 1.26 亿美元;然而,CK USD 的流通量及其市值未知。

据CK Crop.介绍,CK.USD是公司体系内交易所与遵守KYC/AML的金融机构之间使用的资金清算工具,与美元挂钩。小额兑换需求可从CK旗下交易所、BCEX以市场价格购买,或在场外交易平台OTC 789上买卖;CK Crop.仅接受20万CK.USD的个人及机构购买申请。

虽然官方称将进行严格的资金审核,并承诺及时公布销售和回购储备情况,但CK.USD的实际总发行量仍是一个未知数。此外okx,正如其声明所说,该公司不会在各个市场进行微买卖;为此,CK USD的价格波动大于USDT和TUSD,自上线以来一直在0.91至1.03美元之间徘徊。

④平台创建的EURS

相关网站:

发行:由马耳他金融代币平台于2018年7月创建,是基于以太坊EIP-20标准并与欧元锚定的数字代币

公司简介:母公司于2012年推出了全球首个比特币对冲基金,并一直积极与马耳他政府合作制定加密货币合规框架。该公司去年获得超过5000万美元的融资;它于去年成立,是一个专注于将金融产品代币化并进行交易的平台。

团队主要成员:首席执行官,曾投资包括美国对冲基金LLC在内的多家公司,该公司是闪存领域的先驱;首席财务官Kim,曾任俄罗斯投资银行RB的企业管理和并购主管

上线平台:伦敦交易所DSX和欧洲比特币领先的比特币交易平台,超过88%的交易量集中在该平台上

流通量:上线以来日均交易量为2.8万美元;数据显示,目前EURS总供应量为1229万,但实际流通量未知

欧元兑美元(EURS)的发行和管理模式与TUSD类似,以欧元1:1抵押发行,储备余额由四大会计师事务所之一的毕马威(KPMG)验证并公布。同时采用最严格的三级资产核查流程,每周进行核查,为用户资产提供高标准、持续的透明度,能更好地满足欧洲常规监管和风控要求。

声明称,平台开始接受交易所一周后,该公司就收到了超过 1 亿美元的申请,并获得了首位机构用户。但目前 EURS 的市场流通量和交易对都比较小,只有比特币、以太坊、USDT 和 DAI 四个交易对;而绝大部分交易量都集中在平台内两个稳定币 USDT 和 DAI 的交易对上。

⑤ 该公司计划推出的美元

相关网站:

发行:由美国金融服务初创公司与科技巨头IBM合作于2018年7月17日推出,是一种建立在网络上的数字代币。

融资:2018年7月12日完成330万美元种子轮融资,投资者包括天使基金投资人Rick、比特币基金会董事会成员Vinny、Hack VC等。

上线状态:8月10日下午美元账户验证完成

美元将按 1:1 的比例与美元挂钩,储备由位于拉斯维加斯的资产管理公司 Prime Trust 持有,并由美国联邦存款保险公司支持。

其战略合作伙伴IBM表示,将利用USD进行实验性试验,帮助银行等金融机构更快、更安全地处理支付。为此,该稳定币目前主要针对金融机构、跨国公司和资产管理公司等企业用户,未来可能开通个人投资者渠道。

⑥ 公司计划发行的USD Coin

相关网站:

问题:2018 年 5 月 16 日,总部位于波士顿的比特币初创公司宣布将与比特大陆合作推出基于该开发的数字货币

公司简介:有限公司成立于2013年,是一家数字货币产品开发公司,拥有700万用户,今年年初完成对美国交易平台的收购。

融资情况:2018年5月,完成由比特大陆领投的1.1亿美元E轮融资;此外,在此前几轮融资中,该公司还融资1.36亿美元,投资者包括IDG、高盛等。

主要团队成员:Naeem Ishaq,首席财务官,前移动支付公司高管

上线状态:考虑将USDC整合到其支付应用和交易中,但具体上线时间及对个人和机构用户的相关限制尚不得而知。

根据目前公布的信息,USDC 强调交易合规,将与合格机构合作,使得 USDC 可以完全在美国法律体系下运作,并受到各项网络监管。另外,USDC 采用 Full 模式,即托管准备金与美元金额相对应,确保不会出现超发和美元提现的情况。

除了锚定法币,在法定资产抵押型稳定币中,也有与黄金等保值资产挂钩的币种,其中最具代表性的就是伦敦金银市场协会认证的以太坊资产平台,以及黄金产品初创公司 Hello Gold 打造的代币。

这些项目大多处于早期发展阶段,用户和市场关注度较低欧易交易所,链上交易流动性较低。例如,挂钩1g黄金的DGX,市值和日交易量仅为数百万美元,而其代币HGT的日均交易量不足1万美元。但相较于流通量,这种锚定黄金等保值大宗产品的稳定币更倾向于作为一种对冲风险、保值的资产。

基于数字资产的稳定数字货币

另一类基于抵押品的稳定币是使用加密货币作为抵押品的数字货币。这类货币不需要用户信任银行或公司,因为用作抵押的加密货币储备可以在链上查看和验证。从某种意义上说,其背后的逻辑类似于房地产贷款抵押,用户质押房地产(加密货币)以获得现金(稳定币)。当房产升值时,用户可以申请更多贷款;当房产贬值时,银行会敦促用户偿还贷款。如果无法偿还,房产将被拿走,以减少银行的损失。

原图来自:

本质上就是在波动性极大的加密货币基础上,通过超额抵押等模式构建一种价格相对稳定的数字货币,以促进交易。基于数字资产的稳定币最典型的例子就是在以太坊上发行的 DAI。

①DAI 的创建

官方网站:

发行:2017年12月由北欧公司发行,为ERC-20标准数字货币,与美元计价

融资:去年12月获得 领投的1200万美元融资,Wyre等跟投。

线上平台:目前已有十余个交易平台上线,包括Gate.io、YoBit等,但超过一半的交易量集中在其去中心化交易平台上

流通量:目前流通量为 4693 万 DAI,较年初增长 12 倍;2018 年 Q2 日均交易量为 3880 万美元,较上一季度增长 1.78 倍。

DAI 的目标是成为一种与美元保持稳定 1:1 兑换关系的数字货币。用户可以利用在以太坊上创建的智能合约平台,质押其他加密货币,换取相应数量的 DAI。但为了维持 DAI 价格水平的相对稳定,系统采用超额抵押机制,即用 N 倍的抵押品换取 DAI,从而吸收质押数字资产本身价格波动带来的风险。

除了超额抵押机制,Maker 平台还通过抵押物变现、套利机制、目标价格变化反馈机制、紧急全局清算等多层机制,维持 DAI 价格与美元的相对稳定。简单来说,当抵押的数字货币价格上涨时,Maker 平台的看管人()通过买卖 DAI 获利,从而维持 DAI 价格的稳定。当抵押物价格波动超过一定范围,系统其他机制无法稳定 DAI 价格时,就会启动紧急全局清算模式,收回 DAI,将抵押的数字货币返还给用户,从而实现持币者的利益最大化。

目前,DAI 仅接受 ETH 作为抵押品,未来 6 个月甚至更长时间内,团队会考虑接受更多数字资产作为抵押品。因此,目前 DAI 的稳定性很大程度上取决于 ETH 的价值。鉴于其超过 300% 的超额抵押率,DAI 在维持价格稳定方面相对成功;但在如此高的抵押率下,愿意支付三倍抵押资金来获得价格稳定的 DAI 的用户并不多;从长远来看,这无疑会给 DAI 的市场流通带来一定的限制。

②BTS作为抵押品

官方网站:;

#//

发行:2014年团队发行,通过BTS抵押发行的数字货币

线上平台:Asset 和 DEX 均已上线,同时,已增加对 的支持;两者 60% 以上的交易量集中在 Asset

发行量:目前发行量1.36亿,2018年上半年日均交易量2687万美元,环比增长351%;目前发行量1064万,2018年上半年日均交易量251万美元,环比增长130%

BTS 的原理与 DAI 类似,每一枚 BTS 背后都有至少两倍价值质押 BTS 的用户。为了同时锚定人民币和美元,BTS 系统通过智能合约设置的强制平仓和强制清算机制来维持其价格稳定。

但由于比特股价格波动较大,在稳定币上线初期,不断出现爆仓、爆仓现象,直到BTS价格波动性降低,其价格才相对稳定,交易量也逐渐回升。另外如上文所说,为了降低持有稳定币的风险,需要设置较高的抵押倍数,但愿意用高抵押倍数来获取稳定币的投资者并不多,导致稳定币在网络内难以增加供应量,无法应对大规模应用。

③ 创建nUSD

官方网站:

发行:由一家澳大利亚区块链初创公司于 2018 年 7 月推出,是一种通过其加密货币抵押发行的数字货币

公司简介:成立于2017年,去年底及今年5月共获3030万美元融资,投资方包括Block Tower、GBIC、Youbi等。

著名顾问:Di,以太坊基金会安全工程师;De,doc.ai 创始人、前剑桥大学驻校企业家

流通量:目前仅在平台上线,流通量115万美元,日均交易量不足10万美元

nUSD 是首个由去中心化支付网络推出的(系统内稳定数字货币),以美元计价,建立在以太坊区块链上;它也将于今年年底在 EOS 网络上发布。此外,按照计划,该平台还将在年底前发布 nEUR、nAUD、nYEN、nKRW 等多种全球货币。

采用双币机制打造稳定币,以稳定币作为抵押品发行,通过团队直接干预市场供给,抵押品固定价格赎回机制维持稳定。但截至目前,发行一个月以来,已出现过约五次价格大幅波动;另外,一半交易量集中在与USDT的交易对上。

④ 准备作为抵押品推出的稳定币

官方网站:#/home

发行:基于NEO的数字货币,将以(SDS)为基础发行,并以法定货币定价

融资情况:团队于今年6月通过ICO募集1600万美元,此外还获得NEO Gobal、 、 、BK Fund、千方基金等投资。

形象地说,即将上线的稳定币就是两个项目的融合,采用双币机制,让用户超额抵押自己发行的数字资产,换取稳定币;设置强制平仓、清算等机制,通过调整目标价格变化率,维持相对的价格稳定。

无需抵押的稳定数字货币

无抵押数字货币,顾名思义,是一种不需要任何抵押品的稳定货币;其智能合约被编程为类似储备银行的货币,由算法控制流通权利,确定发行和销毁货币的数量和时间,使其价值尽可能接近挂钩资产的价值。

原图来自:

2014 年由社区开发的该领域第一个实现价格稳定的数字货币就属于此类;但自 2018 年 3 月以来,其与美元严重脱钩,目前价格已跌破 0.4 美元,后续 Basis 也尚未发行。

① Basis,最终将与CPI挂钩(推出时间待定)

官方网站:

融资:2018 年 4 月,参与 Basis 开发的区块链初创公司 Labs 通过期货代币简单协议(SAFT)从 225 位投资者手中融资 1.25 亿美元。此外,去年 10 月,Basis 还获得了、、DCG、真格基金等的投资。

主要团队成员:首席执行官 Nader Al-Naji、联合创始人 Diao 和 Josh Chen 前谷歌软件工程师以及全球投资和技术开发公司 DE Shaw

著名顾问:约翰·B,胡佛研究所高级研究员、前美国财政部国际事务副部长;创始人 Naval

算法银行的概念最早是在2014年提出的,其基本设计思想是通过灵活控制代币的供应量来保证法币的价值。简单来说,系统会设计两种代币:稳定币和股份。当稳定币的价格高于锚定价格时,系统会自动增发以压低价格;否则,就会拍卖股份,用募集到的资金回购稳定币,从而抬高币价。

Basis 在此基础上进行了改进,在回购和增发过程中引入债券;增发过程中产生的代币优先分配给债券持有人,同时支付收益。此外,为了避免系统因通货紧缩而陷入死亡螺旋,Basis 还设计了还款期;即在设定的时间之后,项目将不再履行还款义务。根据项目白皮书的描述,Basis 短期内将锚定美元价格,但最终价值将与持有人使用数字货币购买商品或服务时的消费者物价指数(CPI)挂钩。

② 最终将与CPI挂钩(推出时间待定)

官方网站:

融资:2018年4月完成200万美元种子轮融资,投资者包括Group、Plug and Play等。

团队主要成员:联合创始人林先生曾就职于;首席营销官David先生曾投资稳定币项目Basis

创始人表示,该项目的灵感来源于美联储目前使用的机制,但这一机制将以去中心化的方式实现。在系统中将生成两种代币;前者的价格将始终保持在一美元,而需求则将根据其在流通过程中的波动进行调整。

具体来说,在算法的控制下,当价格低于1美元时,系统会举行一个排名,愿意放弃稳定币的用户就可以兑换;当价格上涨需要发行时,系统再将新发行的稳定币提供给持有者。

稳定币不止USDT,但目前USDT的市值约等于整个市场

2018 年以来,在熊市和市场监管不明朗的阴影下,稳定币越来越受到市场的关注,新项目和大型机构进入者的数量也不断增加。但在无资产抵押稳定币的可行性被证明之前,加密货币抵押稳定币的使用范围仍然难以扩大;直接与法定货币挂钩的数字货币仍然是市场上最常选择的稳定币解决方案。

在TUSD、EURS等近期才刚刚推出的法定资产抵押稳定币的背景下,即便负面信息接二连三曝光,USDT仍将占据市场的主导地位;毕竟现阶段USDT支持的场景最多,流通量最大,当然价格波动性也是最小的。

网友评论